Gelir ve Üretim

Para, Devletler ve Biz | Thomas Piketty | Haziran 26, 2017 at 8:34 am16 Ağustos 2012’de Güney Afrika polisi, Johannesburg yakınlarındaki Marikana platin madeni işçilerini Londra merkezli Lonmin şirketinin hissedarları olan maden sahipleriyle karşı karşıya getiren çatışmaya müdahale etti. Güvenlik kuvvetleri grevdeki işçilere gerçek mermiyle ateş açtı. Bilanço: Otuz dört maden işçisi hayatını kaybetti. Bu tür durumlarda sıklıkla olduğu üzere, toplumsal çatışma ücret sorununa yoğunlaşmıştı: Maden işçileri aylık ücretlerinin 500 avro artırılarak 1.000 avroya yükseltilmesini talep ediyorlardı. Yaşanan trajediden sonra şirket nihayet bir zam teklifi yapmaya karar verdi: Ücretleri ayda 75 avro artıracaktı.

Yakın zamanda meydana gelen bu olay bize, üretimin ücret ve kar arasında, emeğin geliri ve sermayenin geliri arasında nasıl bölüştürüleceği meselesinin paylaşım sorununun daima en öncelikli boyutunu teşkil ettiğini hatırlatmaktadır. Geleneksel toplumlardaki sosyal adaletsizlik ve tüm başkaldırıların temelinde de toprak sahibi ile köylü arasındaki, toprağa sahip olan ile onu emeğiyle işleyen arasındaki, topraktan kira alan ile toprağa kira ödeyen arasındaki zıtlık vardı. Sanayi Devrimi sermaye-emek çatışmasını şiddetlendirmiş gibi görünmektedir. Bunun sebebi belki de eskiye kıyasla çok daha sermaye yoğun üretim şekillerinin (makine, doğal kaynak vs.) ortaya çıkması ya da belki, çok daha adil bir gelir dağılımı ve çok daha demokratik bir toplumsal düzen umudunun suya düşürülmüş olmasıdır –bu konuya geri döneceğiz.

Her ne olursa olsun, Marikana’da meydana gelen trajik olaylar ister istemez daha eski şiddet olaylarını akla getiriyor. Chicago’nun Haymarket Meydanı’nda 1 Mayıs 1886’da ve daha sonra, Fransa’nın kuzeyindeki Fourmies’de 1 Mayıs 1891’de güvenlik kuvvetleri ücretlerinin artırılmasını isteyen grevdeki işçilere hedef gözeterek ateş açmış ve birçok işçiyi öldürmüşlerdi. Emek ve sermaye arasındaki bu çatışma için geçmişte kaldı denilebilir mi, yoksa bu çatışma 21. yüzyılda da büyük önem taşıma ya devam mı edecek?

Bu kitabın ilk kısmında milli gelirin emek ve sermaye arasındaki genel bölüşümünü ve 18. yüzyıldan bu yana geçirdiği dönüşümleri ele alacağız. Emek gelirinin kendi içindeki (örneğin işçi, mühendis ve fabrika yöneticisinin gelirleri arasında) ya da sermayenin kendi içindeki (örneğin küçük, orta ve büyük ölçekli hisse veya toprak sahipleri arasında) eşitsizlikleri –III. Kısım’da ele almak üzere– geçici olarak kenara bırakacağız. Zenginliğin paylaşımının bu iki boyutundan her biri –üretimin iki “faktör”ünün, suni bir şekilde homojen bloklar olarak kabul edilen emek ve sermayenin arasındaki “faktöriyel” paylaşım ve emek ile sermaye gelirleri arasındaki eşitsizliği bireyler seviyesinde ele alan “bireysel” paylaşım– pratikte çok önemli bir role sahiptir ve paylaşım sorununu tatmin edici bir biçimde anlayabilmek, ikisini birlikte analiz etmeden olanaklı değildir.

Zaten, 2012 Ağustos ayında Marikana’daki madenciler yalnızca Lonmin Şirketler Grubu’nun aşırı buldukları kârına karşı değil, aynı zamanda işçiler ve mühendislerin ücretleri arasındaki eşitsizliğe ve madenin müdürüne bahşedilen göz kamaştırıcı ücrete karşı çıkmak için greve gitmişlerdi.” Elbette, sermayenin mülkiyeti eşitlikçi bir şekilde dağıtılmış ve her işçi kendi ücretine ek olarak kardan eşit pay almış olsaydı, kar paylaşımı/ücret sorunu (neredeyse) hiç kimsenin umurunda olmazdı. Sermaye-emek arasındaki bölüşümün bu kadar çatışmaya yol açması, öncelikle sermaye mülkiyetinin aşırı yoğunlaşmasından ileri gelmektedir. Tüm ülkelerde, servet eşitsizlikleri –ve bunun yol açtığı sermaye gelirlerindeki eşitsizlikler– aslında, ücretlerdeki ve emeğin gelirindeki eşitsizliklerden daha büyüktür. Bu olguyu ve sebeplerini III. Kısım’da inceleyeceğiz. Şimdilik emek ve sermaye gelirleri arasındaki eşitsizliği verili kabul edip, dikkatimizi milli gelirin küresel bağlamda sermaye-emek arasında nasıl paylaşıldığına vereceğiz.

Daha açık olarak ifade edelim: Amacım burada sermaye sahiplerine karşı işçilerin durumunu müdafaa etmekten ziyade, her birinin ne düşündüğünü belirgin bir şekilde ortaya koymasına yardımcı olmak. Sermaye-emek arasındaki eşitsizliğin sembolik açıdan oldukça şiddetli duygular uyandırdığına şüphe yok. Neyin adil olduğu, neyin olmadığı hakkındaki yaygın kanaate şiddetli bir darbe indiren bu eşitsizliğin, bazen fiziksel şiddete dönüşmesi de pek şaşırtıcı değildir. Kendi emeğinden başka bir şeye sahip olmayan ve yaşamlarını mütevazı, Marikana’daki madenciler veya 18. yüzyılın köylüleri gibi örneklerde ise aşırı mütevazı koşullarda sürdürenlerin –sermayenin en azından bir bölümünü miras yoluyla elde etmiş olan– sermaye sahiplerinin çalışmadan, işçinin emeğiyle üretilen zenginlikten büyük bir pay almalarını kabul etmeleri kolay değildir. Sermayenin aldığı pay çok ciddi seviyelerde olabilir, bu pay genellikle üretimin (hâsılanın) dörtte biri ile yarısı arasında değişir ve madencilik gibi sermaye yoğun sektörlerde yarıyı da geçer; sermaye sahiplerinin yerel monopoller sayesinde çok daha yüksek bir pay talep edebildiği durumlarda bu oran daha da yükselebilir.

Ve elbette herkes, üretimin tamamının ücretlere ayrılması ve kâra hiçbir şey bırakılmaması durumunda da, sermayenin yeni yatırımları finanse etmesinin, en azından mevcut ekonomik düzende (elbette başka ekonomik düzenler de düşünebilir) daha zor olacağını kabul edecektir. Dahası bu, başkalarından daha çok tasarruf yapmayı tercih edenleri de ödülden yoksun bırakmayı haklı çıkarmaz –tasarruftaki farklılıkların da servet eşitsizliğinin önemli sebeplerinden biri olduğu varsayılırsa; bu konuyu da ele alacağız. “Sermaye getirisi” olarak adlandırdığımız şeyin bir kısmının da “girişim” emeği için bir ödül olabileceğini ve buna da şüphesiz diğer emek türleri gibi muamele edilmesi gerektiğini de akıldan çıkarmamak gerekiyor. Bu klasik argümanın kendisi de daha ayrıntılı incelenmeyi hak ediyor. Tüm bu unsurları dikkate aldığımızda, sermaye ve emek arasındaki “doğru “ bölüşüm seviyesi ne olacaktır? Piyasanın ve özel mülkiyetin “serbest” işleyişine dayanan bir ekonominin her yerde ve her zaman optimal seviyeye –adeta bir mucize gibi– ulaşacağından emin olabilir miyiz? Sermaye ve emek bölüşümünün ideal bir toplumda nasıl düzenlenmesi gerekirdi ve biz buna yaklaşmak için ne yapmalıyız?

Uzun Vadede Sermaye-Emek Arasındaki Bölüşüm: Pek İstikrarlı Görünmüyor

Bu düşünceyi geliştirmek ve içinden çıkılmaz gibi görünen bir tartışmanın en azından başlıklarını netleştirmek için, bazı olguları mümkün olduğunca kesin ve titiz bir biçimde yerli yerine oturtarak işe başlamakta fayda var. Sermaye ve emek arasındaki bölüşümün 18. yüzyıldan bu yana geçirdiği evrim hakkında tam olarak ne biliyoruz? Uzun zaman boyunca, ekonomistler arasında en çok rağbet görmüş ve ders kitaplarına biraz aceleyle sokulmuş düşünce, emek ve sermaye arasındaki milli gelir paylaşımının uzun vadede oldukça istikrarlı seyrettiği ve emek için 2/3, sermaye için de 1/3 oranlarıyla belirlendiğiydi. Bugün kazandığımız tarihsel perspektif ve elimizdeki yeni veriler sayesinde, gerçeğin bariz biçimde daha karmaşık olduğunu göstereceğiz.

Bir yandan sermaye ve emek arasındaki paylaşım meselesi, 20. yüzyılın politik tarihi ve kaotik ekonomisiyle uyumlu bir biçimde, büyük çaplı değişimler geçirmiştir. Giriş bölümünde zikrettiğimiz 19. yüzyılda gözlemlenen değişimler (yüzyılın ilk yarısında sermayenin payındaki artış, sonra düşüş ve ardından istikrar) nispeten ılımlı görünüyor. Özetleyecek olursak: “20. yüzyılın ilk yarısı”nın (1914-1945) şokları –yani Birinci Dünya Savaşı, 1917 Bolşevik Devrimi, 1929 Krizi, İkinci Dünya Savaşı ve bu sarsıntıların sonucunda gündeme gelen sermayeye yönelik yeni regülasyon, vergilendirme ve kamu denetimi politikaları 1950-1960 yıllarında özel sermayenin tarihsel olarak düşük bir seviyeye gerilemesine yol açtı. Ama çok geçmeden sermaye oluşum süreci yeniden ortaya çıktı ve 1979-1980 yıllarındaki korumacı Anglosakson devrimi, 1989-1990 yıllarında Sovyet bloğunun dağılması, 1990-2000 yıllarındaki finansal küreselleşme ve serbestleşme ile hız kazandı. Tüm bu olaylar daha öncekinin tam tersi bir politik dönemeçten geçildiğine işaret ediyordu ve özel sermaye 2010 yılına gelindiğinde -2007-2008 yıllarında başla yan krize rağmen– 1913 yılından beri en yüksek servet düzeyine çıkmıştı. Bu değişimin ve servetin yeniden yapılandırılma sürecinin sonuçları tümden olumsuz değildir, bunlar bir dereceye kadar doğal ve arzu edilir sonuçlardır. Ancak 21. yüzyıl başında bulunduğumuz noktada, sermaye-emek bölüşümüne ve gelecek yıllardaki olası değişimlere bakış açımızı değiştirmiştir.

Diğer yandan, 20. yüzyılda yaşanmış bu iki dönemecin ötesine geçer ve çok uzun vadeli bir perspektiften bakacak olursak, sermaye-emek arasındaki paylaşımın tam bir istikrara sahip olduğu tezinin karşısında, sermayenin kendi doğasının da (18. yüzyılın arazi ve toprak mülkiyeti biçimindeki sermayesinden 20. yüzyılın gayrimenkul biçimindeki sermaye, endüstriyel sermaye ve finansal sermayesine) kökten değişmiş olduğu gerçeği ve ekonomistler arasında aynı derecede kabul gören, modern büyümenin büyük ölçüde “beşeri sermaye”ye dayandığı fikri ortaya cıkar. Bu fikir, ilk bakışta emeğin milli gelir içindeki payında bir yükselmeyi gerektirecekmiş gibi görünmektedir. Çok uzun vadede böyle bir eğilimden söz edilebileceğini, ama bu eğilimin mütevazı boyutlarda etkili olduğunu göreceğiz. 21. yüzyılın başında (beşeri sermaye dışındaki) sermayenin payı, 19. yüzyılın başındaki düzeyden olsa olsa biraz daha düşüktür. Günümüzde zengin ülkelerde görülen yüksek servet kapitalizasyonu seviyeleri, her şeyden evvel nüfus ve verimlilik artışının yavaşladığı bir rejime dönüşle açıklanabilir –buna nesnel olarak özel sermayeyi koruyan bir siyasal rejime dönülmesini de eklemek gerekir.

Geçmişte, büyük ölçüde elverişli verilerin yokluğu nedeniyle, incelemede öne çıkarılan sermaye-emek paylaşımıyla (yani gelir ve üretim akışını sermaye ve emek gelirlerine ayırmak) sınırlı kalmayıp, sermaye/gelir oranının zaman içinde nasıl değiştiğini de {yani toplam sermaye gelir oranının zaman içinde nasıl değiştiğini de (yani toplam sermaye birikiminin, gelir ve üretimin yıllık artışına oranı) analiz etmenin, bu dönüşümleri doğru biçimde anlamamızı sağlayacak en verimli yaklaşım olduğunu göreceğiz.

Tüm bu sonuçları ayrıntılı bir biçimde sunmadan önce, adım adım ilerlemekte yarar var. Bu kitabın ilk kısmının amacı, bazı temel kavramları sunmaktır. Bu bölümün devamında, yurtiçi üretim (hâsıla), milli gelir, sermaye, emek ve sermaye/gelir oranı kavramlarını açıklamakla işe başlayacağız. Daha sonra Sanayi Devrimi’nden bu yana üretim ve gelirin paylaşımındaki dönüşümleri inceleyeceğiz, 2. Bölüm’de de tarih boyunca büyüme oranlarının geçirdiği genel değişimi analiz edeceğiz. Bu değişim, analizin devamında çok önemli bir rol oynayacak.

Bu ön hazırlığı bir kere tamamladıktan sonra, sermaye/gelir oranı ve sermaye-emek bölüşümünün dinamiklerini II. Kısım’da inceleyebilecek duruma geleceğiz. 3. Bölüm’de, uzun vadede en çok veriye sahip olduğumuz İngiltere ve Fransa’dan başlayarak, sermaye bileşiminin ve sermaye/gelir oranının 18. yüzyıldan itibaren geçirdiği dönüşümleri inceleyeceğiz. 4. Bölüm’de. Avrupa prizmamızı yararlı bir biçimde tamamlayan Almanya’nın ve daha da önemlisi Amerika’nın durumunu ele alacağız. Nihayet, 5. ve 6. Bölümlerde, bu analizleri tüm zengin ülkeleri ve mümkün olduğu kadarıyla tüm gezegeni kapsayacak şekilde genişletmeye ve 21. yüzyıldaki sermaye/gelir oranının ve sermaye-emek bölüşümünün küresel dinamiklerini anlamamızı sağlayacak dersler çıkarmaya çalışacağız.

Milli Gelir Kavramı

İşe, bu kitapta sıkça atıfta bulunduğum “milli gelir” kavramını açıklamakla başlamakta yarar var. Tanım itibarıyla, milli gelir belli bir ülkede yaşayanlar tarafından bir yıl içinde üretilen gelirin toplamıdır, bu gelirlerin hukuki açıdan nasıl sınıflandırıldığı dikkate alınmaz.

Milli gelir, kamuoyu tartışmalarında sıklıkla kullanılan “gayrisafi yurtiçi hâsıla” (GSYH) ile yakından ilgilidir, ancak aralarında iki önemli fark vardır. GSYH bir ülkenin sınırları içinde bir yılda üretilen mal ve hizmetlerin toplamını ölçer. Milli geliri hesaplamak için, bu üretimleri olanaklı kılan sermaye araçlarının, yani yıl boyunca kullanılan bina, teçhizat, makine, taşıt, bilgisayarın vs. aşınma payının bu toplamdan düşülmesi gerekir. Ülkelerin çoğunda GSYH’nın % 10’una karşılık gelen bu dikkate değer meblağ hiç kimse açısından bir gelir oluşturmaz: İşçilerin ücretleri, hissedarların kar payları dağıtılmadan ve yeni yatırımlar gerçekleştirilmeden önce, kullanılmış sermayenin yenilenmesi ya da onarılması gerekir. Eğer yapılmazsa, bu servet kaybıdır ve servet sahipleri için eksi gelir demektir. Sermayenin aşınma payını GSYH’dan düştüğümüzde, elimizde, kısaca “yurtiçi hâsıla” olarak ifade edeceğimiz “safi yurtiçi hâsıla” (SYH) kalır ve bu tipik biçimde GSYH’nın % 90’ına eşittir.

Ardından buna yurtdışından elde edilen net gelirlerin (net dış âlem faktör gelirleri) eklenmesi gerekir (ya da her ülkenin kendi durumuna göre tam tersi yapılır, yani yabancılara ödenen net gelir çıkarılır). Mesela şirketler ve sermaye varlıkları yabancılara ait olan bir ülkede yurtiçi hâsıla yüksek olabilir, ancak kar ve kiralar düşüldükten sonra milli gelir net biçimde daha düşük çıkar. Buna karşılık başka ülkelerin sermayesinde büyük bir dilime sahip olan bir ülke de, yurtiçi hâsıladan çok daha büyük bir milli gelire sahip olacaktır.

Daha sonra, bu iki farklı duruma, hem kapitalizmin tarihinden hem ie günümüz dünyasından bazı örnekler vereceğiz. Bir kere, bu tip uluslararası eşitsizliklerin büyük politik gerilimlere yol açtığını söylemek sorundayız. Bir ülkenin bir başka ülke için çalışması ve kendi hâsılasının büyük bir kısmını uzun süre boyunca başka bir ülkeye kâr payı ya da kira olarak ödemesi önemsiz bir durum değildir. Böyle bir sistemin –belli bir noktaya kadar– varlığını sürdürebilmesi için, Avrupa’nın dünyanın geri kalanının büyük bir kısmına sahip olduğu sömürgecilik döneminde olduğu gibi, politik hâkimiyet ilişkilerinin de ona eşlik etmesi gerekir. Araştırmamız açısından büyük önem taşıyan sorulardan biri, 21. yüzyılda böyle bir durumun hangi ölçüde ve hangi koşullar altında tekrarlanabileceğidir; muhtemelen bazı yeni coğrafi görünümler olacaktır, mesela Avrupa’nın rolü “sahip olan”dan, “sahip olunan”a dönüşebilir .. (Eski Dünya’ya halihazırda yayılmış bulunan bir korkudur bu –hatta belki aşırı biçimde. Göreceğiz.)

Bu aşamada, ister gelişmiş, ister gelişmekte olan birçok ülkede şu anki durum, hayal edilebileceğinden çok daha dengelidir. Günümüzde ABD’de olduğu gibi Fransa’da da, İngiltere’deki kadar Almanya’da da, Brezilya’da olduğu gibi Çin’de de, İtalya’da olduğu gibi Japonya’da da milli gelirle yurtiçi hâsıla arasında büyük bir fark yoktur –aralarında yaklaşık % 1 ya da %2 gibi bir fark vardır. Diğer bir deyişle, tüm bu ülkelerde, ülkeye giren ve ülkeden çıkan kat; faiz, kar payı, kira vs. yaklaşık olarak birbirini dengeler, zengin ülkelerde ise genel olarak dış âlem faktör gelirleri nispeten artıdadır. İlk tahminde, bu ülkelerde yaşayanların dünyanın geri kalanında sahip oldukları gayrimenkullerin ve finansal varlıkların yaklaşık olarak dünyanın geri kalanının o ülkede sahip olduklarına denk geldiği söylenebilir. Ancak yaygın bir efsanenin aksine, Fransa’nın sahibi California emeklilik fonları ya da Çin Merkez Bankası değildir, ABD de Japon ve Alman yatırımcılara ait değildir. Bu durumların yaşanacağından duyulan korku bugün o denli güçlüdür ki, fanteziler gerçeğin önüne geçmiştir. Gerçek şudur: Bugün sermayenin yol açtığı eşitsizlik, uluslararası olmaktan ziyade ulusal bir sorundur: sermayenin mülkiyetindeki eşitsizlik, bir ülkeyi diğerine düşürmekten ziyade, her ülkenin kendi içinde zenginler ve yoksulları karşı karşıya getirmektedir. Ancak tarihte bu hep böyle olmamıştır ve dolayısıyla bu durumun 21. yüzyılda hangi koşullar altında yeniden ortaya çıkabileceği gayet meşru bir sorudur. Üstelik belli ülkelerin –Japonya, Almanya, petrol ülkeleri ve daha sınırlı ölçüde Çin– yakın geçmişte dünyanın geri kalanına karşı (sömürgecilik dönemindeki rekor alacaklarla yarışamasa da) azımsanamayacak miktarda alacak biriktirdiklerini unutmamak gerekir. Aynı zamanda, ülkeler arası çapraz mülkiyetin ciddi oranda artmasının (her ülkenin varlıklarının büyük bir kısmı başka ülkelere aittir) net pozisyon sıfıra yakın dahi olsa, mülksüzleşme hissini meşru biçimde artırabileceğini de göreceğiz.

Özetleyelim, bir ülkede milli gelir yurtiçi hâsıladan daha fazla ya da daha az olabilir, bu yurtdışı net gelirlerin (net dış âlem faktör gelirleri) artı ya da eksi olmasına bağlıdır.

Milli gelir = Yurtiçi Hâsıla + Yurtdışı Net Gelirler

Küresel seviyede ise, yurtdışı net gelirler ile yurtdışına ödenen gelirler eşit olmalıdır, buradan hareketle de gelir, hâsılaya eşit duruma gelir:

Dünyanın Toplam Geliri = Dünyadaki Toplam Üretim

Gelir ve üretimin yıllık akışları arasındaki bu eşitlik, hem kavramsal açıdan hem de muhasebe açısından malumun ilanıdır, ancak önemli bir gerçeği de yansıtmaktadır. Belli bir yılda dağıtılacak gelir, o yıl içinde üretilmiş zenginliklerden daha fazla olamaz (bunun tek istisnası başka bir ülkeden borç almak olabilir, ancak dünya ölçeğinde bu da olanaklı değildir, zira dünya borç alamaz). Buna karşılık, tüm üretim gelir biçiminde dağıtılmak zorundadır –öyle ya da böyle: ücret, maaş, hizmet karşılığı ücret, prim vs. şeklinde, üretim sürecine katkı sağlamış ücretlilere ve diğer kişilere ödenir (emek geliri); kâr, kâr payı, faiz, kira, gayrimaddî hak ödemeleri vs. olarak, üretimde kullanılan sermayenin sahiplerine ödenir (sermaye geliri).

Sermaye Nedir?

Toparlayalım, Bir şirketin veya bir ülkenin hesaplarına, hatta dünyanın tamamına baktığımızda, üretim ve buradan kaynaklanan gelirler, sermaye gelirleri ve emek gelirlerinin toplamı olarak ifade edilebilirler:

Milli gelir = Sermaye Geliri + Emek Geliri

Peki, o zaman sermaye nedir? Sınırları nedir, hangi şekilleri alır ve bileşimi zaman içinde nasıl değişmiştir? İncelememiz açısından büyük önem taşıyan bu soru gelecek bölümlerde ele alınacak. Ancak aşağıdaki noktaları şimdiden netleştirmekte yarar var. Öncelikle, bu kitabın başından sonuna dek, herhangi bir nitelik atfetmeden “sermaye”den söz ettiğimizde, ekonomistlerin genellikle “beşeri sermaye” dediği şeyi, yani İşgücünü, bireysel nitelikleri, eğitimi ve becerileri –yerinde olmayarak– kapsam dışında bırakıyoruz. Bu kitap çerçevesinde sermaye, beşeri olmayan ve bir piyasada alınıp satılabilen aktiflerin toplamı olarak tanımlanmaktadır. Sermaye, konut olarak kullanılan gayrimenkuller (apartman, ev) ile işletmeler ve kamu kuruluşları tarafından kullanılan finansal ve mesleki sermayeden (bina, teçhizat, makine, patent vs.) oluşur.

Beşeri sermayeyi sermaye tanımının dışında tutmamızın birçok sebebi var. Bunlar içinde en bariz olanı şudur: Beşeri sermaye başka birinin mülkü değildir, bir piyasada –en azından süreklilik içinde– alınıp satılamaz. Bu, diğer sermaye biçimleriyle arasındaki temel bir farktır; Şüphesiz birinin hizmetini satın alabiliriz, ancak bu bir hizmet sözleşmesi çerçevesinde gerçekleşebilir. Ancak, tüm modern hukuk sistemlerinde böyle bir anlaşma hem zaman hem de kapsam itibarıyla geçici ve sınıflı olması koşuluyla yapılabilir. Elbette, bir başka insanın, hatta onun soyundan gelenlerin de oluşturdukları beşeri sermayeye süresizce ve sınırsızca sahip olunabilen köleci toplumlar bunun dışındadır. Bu toplumlarda, köleleri bir pazardan satın almak ya da onları miras yoluyla edinmek mümkündür ve köle sahibinin mal varlığındaki diğer unsurlara eklenmesi oldukça yaygın bir durumdur. ABD’nin güneyindeki özel sermayenin 1865 yılı öncesine ait bileşimlerini incelerken bunun nasıl işlediğini göreceğiz. Ancak, bu fazlasıyla özel ve su an için geçmişte kalmış durumların haricinde, beşeri olmayan sermaye ile beşeri sermayeyi toplamaya çalışmanın pek bir anlamı yoktur. Bu iki zenginlik biçimi de tüm tarih boyunca ekonomik büyüme ve gelişmede temel ve bütünleyici rollere sahiptir. 21. yüzyılda da bu değişmeyecektir. Ancak bu süreci ve yol açtığı eşitsizliklerin yapısını daha iyi anlayabilmek için, onları dikkatlice birbirinden ayırmak ve her birini bağımsız olarak ele almak gerekir.

Bu kitap kapsamında kısaca “sermaye” olarak adlandırdığımız beşeri olmayan sermaye, bireylerin (ya da bireylerin meydana getirdiği grupların) sahip olabileceği, devredilebilir ya da bir piyasada sürekli olarak alınıp satılabilir tüm zenginlik biçimlerini kapsamaktadır. Pratikte, sermayeye sahip olanlar gerçek kişiler (bu durumda özel sermayeden söz ederiz) ya da devlet ya da kamu kurumları (kamu sermayesinden söz ederiz) olabilir. Bunun, belli amaca hizmet eden “tüzel kişilik”lerin (vakıf, kilise vs.) sahip olduğu kolektif ara biçimleri de vardır, bu konuya geri döneceğiz. Kölelik örneğinin en uç noktada işaret ettiği gibi, gerçek kişilerin nelere sahip olabilecekleri ile nelere sahip olamayacakları arasındaki sınır, zaman içinde ve tüm dünyada hatırı sayılır biçimde değişmiştir. Aynı durum, atmosferin, denizin, dağların, tarihi eserlerin ve bilginin mülkiyeti konusunda da geçerlidir. Bazı özel çıkar sahipleri; kimi zaman bir verimlilik gerekçesinin ardına sığınarak, bunlara da sahip olabilmeyi isterler. Ancak bunun genel çıkarla, kamu yararıyla örtüşeceği söylenemez. Sermaye değişmez bir kavram değildir: Gelişmenin vaziyetini ve her toplumun kendine özgü toplumsal ilişkilerini yansıtır.

Sermaye ve Servet

Kitabın dilini sadeleştirmek için, “sermaye” ve “servet” sözcüklerini eşanlamlı sözcüklermişçesine birbirlerinin yerine geçebilecek şekilde kullanacağız. Bazı tanımlara göre, “sermaye” sözcüğü insanlar tarafından biriktirilen servet biçimlerini (bina, makine, teçhizat vs.) ifade etmek için kullanılmalıdır ve dolayısıyla insanlara biriktirmelerine gerek kalmadan bahşedilmiş toprak ya da doğal kaynaklar bunun dışında tutulur. Buna göre toprak servetin bir parçasıdır, ancak sermayenin bir parçası değildir. Ama arazi üzerine kurulmuş binaların değerini, o arazinin değerinden ayırmanın her zaman kolay olmayışı mesele yaratır. Bundan daha da büyük bir zorluk, “el sürülmemiş” arazilerin insanların yüz yıllar ya da bin yıllar önce keşfettiği ) değerini, tarımsal arazilerde insan tarafından çeşitli yöntemlerle –akaçlama, sulama, nadasa bırakma vs.– iyileştirilmiş arazinin değerinden ayırmaktır. Aynı sorunlar doğal kaynaklar –petrol, gaz, “nadir toprak elementleri” vs. için de geçerlidir; onların değerini, yatakların keşfedilmesi ve işletilmesi için yapılan yatırımların değerinden ayırmak zordur. Dolayısıyla tüm bu servet biçimlerini sermayeye dâhil ediyoruz –ancak elbette servetin kaynaklarına, özellikle birikim ve temellük (mülk edinme) arasındaki sınıra daha yakından bakma seçeneğimiz ortadan kalkmıyor.

Diğer tanımlara göre “sermaye” sözcüğü, doğrudan üretim sürecine kullanılan servet unsurlarını ifade etmek için kullanılmalıdır. Örneğin altın servetin bir parçasıdır, ancak sermayenin bir parçası değildir, zira saf bir tasarruf aracı olmak dışında başka bir şeye hizmet etmez. Ama böyle bir dışlama bize kalırsa pratikte fayda sağlamadığı gibi –alan yalnızca mücevher üretiminde değil, aynı zamanda elektronik ürünlerin üretiminde ve nanoteknolojide bir üretim faktörü olarak kullanılabilir– bir yararı da yoktur. Tüm bu sermaye biçimleri bir yandan tasarruf aracı, diğer yandan da üretim faktörü olarak her zaman çifte rol oynamışlardır. Bu nedenle servet kavramı ve sermaye kavramı arasında kesin bir sınır çizmemenin çok daha kolay olacağına karar verdik.

Benzer şekilde, konut olarak kullanılan gayrimenkullerin, özel işletmeler ve kamu kurumları tarafından kullanılan, mesleki amaçlara göre düzenlenmiş binalar, işyerleri, makineler, teçhizat vs. gibi “üretken sermaye” den farklı olarak, “üretken olmadıkları” gerekçesiyle ‘sermaye” tanımının dışında tutulması bize pek yerinde gelmiyor: Gerçekte tüm bu servet biçimleri faydalıdır; üretkendir ve sermayenin iki önemli işlevini yerine getirirler. Tasarruf aracı olduğunu bir an için unutursak, konutun bir yandan sermaye (yani değeri kendi ayarındaki diğer konutlara göre belirlenen bir “barınma hizmeti” üretmek için), diğer yandan başka mal ve hizmetler üreten (üretimi gerçekleştirmek için binalara, işyerlerine, makinelere, teçhizata vs. ihtiyaç duyan) özel işletmeler ve kamu kurumları için üretim faktörü vazifesi gördüğünü görebiliriz. Bu iki önemli işlevden her birinin, 21. yüzyılın başında gelişmiş ülkelerdeki sermaye birikiminin yaklaşık olarak yarısına karşılık geldiğini ileride göreceğiz.

Özetleyelim. “Milli servet”i ya da “milli sermayeyi, belli bir zamanda, belli bir ülkede yaşayanların ve o ülkenin devletinin sahip olduğu, bir piyasada alınıp satılabilen her şeyin toplam piyasa değeri olarak tanımlıyoruz. Bu, finansal olmayan aktifler (konut, arazi, ticarethane, bina, makine, teçhizat, patent ve doğrudan sahip olunan üretime dair diğer aktifler) ve finansal aktiflerin (banka hesapları, tasarruf fonları, tahviller, hisseler ve diğer ortaklık payları, her türden finansal varlık hayat sigortası poliçeleri, emeklilik fonları vs.) toplamından, finansal pasiflerin (yani borçlar) çıkarılmasıyla bulunur. Bunu sadece gerçek kişilerin aktifleri ve pasiflerine uyguladığımızda, özel servet ya da özel sermayeye ulaşırız, Devletin ya da kamu kurumlarının (belediyeler, sosyal güvenlik kurumları vs.) aktifleri ve pasiflerine uyguladığımızda da kamu servetine ya da kamu sermayesine ulaşırız. Tanım itibarıyla milli servet aşağıdaki iki unsurun toplamına eşittir:

Milli Servet = Özel Servet + Kamu Serveti

Mevcut durumda, kamu serveti gelişmiş ülkelerde aşırı biçimde düşüktür (hatta kamu borçları, kamu aktiflerini geçtiğinde eksidir) ve göreceğiz ki özel servet, hemen her yerde milli servetin neredeyse tamamını temsil etmektedir. Ancak bu her zaman böyle olmamıştır ve dolayısıyla bu iki kavramı birbirinden ayırmak önemlidir.

Kullandığımız sermaye kavramı, beşeri sermayeyi (en azından köleliğin bulunmadığı toplumlarda bir piyasada alınıp satılamayan) kesir olarak dışarıda bıraksa da bu sermaye “maddi” varlıklara (arazi, bina teçhizat ve maddi varlık addedilen diğer mallar) indirgenemez. Bu kavrama, finansal olmayan varlıklardan sayılan (gerçek kişinin doğrudan sahip olduğu) patentler ve diğer fikri mülkiyet hakları gibi “maddi olmayan” varlıkları ya da gerçek kişilerin hisselerini elinde tuttuğu şirketlerin kendilerinin patentlere sahip olması durumunda –ki genellikle durum budur– finansal olmayan varlıkları da ekliyoruz. Daha genel anlamda, maddi olmayan sermayenin bu biçimleri, şirketlerin borsa kapitalizasyonu sırasında dikkate alınır. Örneğin, bir şirketin piyasa değeri genellikle itibarına ve markalarına, bilgi sistemine ve örgütlenme tarzına, ürün ve hizmetlerinin görünürlüğünü ve çekiciliğini artırmak için maddi ve maddi olmayan varlıklara yaptığı yatırımlara, araştırma ve geliştirme faaliyetlerine vs. bağlıdır. Tüm bunlar, şirketin adi ve diğer hisselerinin fiyatlarına, dolayısıyla da milli servetin değerine yansır.

Finansal piyasaların belli bir anda belli bir şirketin ya da sektörün tamamının maddi olmayan sermayesine biçtikleri fiyatın büyük ölçüde ihtiyari ve muğlâk olduğuna kuşku yoktur; internet balonunun 2000 yılında patlaması, 2007-2008 yıllarındaki finansal kriz ve daha genel anlamda borsadaki muazzam oynaklık bunu kanıtlamaktadır. Ancak şu aşamada bunun tüm sermaye biçimlerinin ortak özelliği olduğunu anlamamız önem taşıyor. İster bir konut ya da bir şirket, ister bir sanayi şirketi ya da bir hizmet şirketi söz konusu olsun, sermayeye fiyat biçmek her zaman zordur. Bununla birlikte, belli bir aktife değil, bir ülkenin sahip olduğu tüm servete karşılık gelen toplam milli servetin de belli yasalarla ve belli düzenlemelerle uyumlu olması gerektiğini göreceğiz.

Son bir şeyi belirtelim. Milli servet, her ülkede yurtiçi sermaye ve yabancı sermaye olarak ayrıştırılarak aşağıdaki denklemle karşılanabilir:

Milli Servet = Milli Sermaye = Yurtiçi Sermaye + Net Yabancı Sermaye

Yurtiçi sermaye, ülkenin sınırları içindeki sermaye birikiminin (gayrimenkul, şirketler vs.) değeridir. Net yabancı sermaye –ya da net yabancı aktifler– o ülkenin diğer ülkeler karşısındaki durumunu ölçer: Yani, o ülkede yaşayanların dünyanın geri kalanında sahip oldukları aktifler ile dünyanın geri kalanında yaşayanların söz konusu ülkede sahip oldukları aktifler arasındaki farkı gösterir. Birinci Dünya Savaşı’nın arifesinde İngiltere ve Fransa dünyanın geri kalanına kıyasla hatırı sayılır büyüklükte net yabancı sermayeye sahipti. 1980-1990’lardan bu yana var olan finansal küreselleşmenin en belirgin özelliklerinden biri, birçok ülkenin net servet pozisyonları denge noktasına oldukça yakınken, brüt pozisyonların aşırı derecede büyük olmasıdır. Diğer bir deyişle, ülkeler arasında çapraz finansal pozisyonlar olması, bu ülkelerin her birinin yurtiçi sermayesinin önemli bir kısmına başka ülkelerin sahip olması anlamına gelir, ülkeler arasındaki net pozisyonlar da az çok aynıdır, yani sıfıra yakındır. Küresel anlamda, tüm bu net pozisyonlar sıfıra eşitlenmelidir, zira küresel servet ancak bu sayede dünyanın “yerel” sermayesinin bütününe eşit duruma gelebilir.

Sermaye/Gelir Oranı

Gelir ve sermaye kavramlarını tanımladığımıza göre, artık bu iki kavramı ilişkilendiren ilk temel yasaya geçebiliriz. Sermaye/gelir oranını tanımlamakla başlayalım:

Gelir bir akıştır. Belli zamanda (süre olarak genellikle yılı baz alırız) üretilen ve dağıtılan malların niceliğine karşılık gelir.

Sermaye bir birikimdir. Zaman içinde belli bir noktada sahip olunan zenginliklerin toplam miktarına karşılık gelir. Bu birikim geçmiş yıllar boyunca mülk edinilmiş veya istiflenmiş servetlerden kaynaklanır.

Bir ülkede sermayenin büyüklüğünü ölçmenin en doğal ve verimli yolu, sermaye birikimini yıllık gelir akışına bölmektir. Sermaye/gelir oranını β ile göstereceğiz.

Mesela, bir ülkenin toplam sermayesinin değeri altı yıllık milli gelire eşitse, β = 6’dır (ya da β = %600).

Günümüzde gelişmiş ülkelerde, sermaye/gelir oranı genel olarak beş ya da altı arasında değişir ve sermaye birikimi neredeyse sadece özel sermayeden ibarettir. İngiltere’de olduğu gibi Fransa’da da, İtalya’da olduğu gibi Almanya’da da, Japonya’da olduğu gibi ABD’de de, kişi başına milli gelir 2010 yılının başlarında 30.000-35.000 avro civarındadır. Kişi başına özel servet de (borçlar düşüldükten sonra) genelde 150.000-200.000 avro civarındadır, bu da beş, altı yıllık milli gelire denktir. Avrupa’nın hem içindeki hem de dışındaki ülkelerde bunun ilginç varyasyonları mevcuttur: β, Japonya ve İtalya’da altının üzerine çıkarken, ABD ve Almanya’da beşin altındadır; kamu serveti bazı ülkelerde artıda, bazılarında ise hafif eksidedir. Bu konuyu ayrıntılı bir biçimde gelecek bölümlerde ele alacağız. Somut bir fikir vermesi açısından, şu aşamada bu seviyeleri akılda tutmak yeterlidir.

Aslında, 2010’lu yıllarda zengin ülkelerde kişi başına milli gelirin 30.000 avro seviyesinde olması (aylık bazda 2.500 avro), bu ülkelerde herkesin eline bu meblağın geçtiğini elbette göstermez. Tüm ortalamalar gibi, bu ortalama gelir de muazzam dengesizliklerin özerini örter: Pratikte birçok insan ayda 2.500 avro civarında bir gelir elde ederken, bazıları bu meblağın onlarca katını kazanmaktadır. Gelir dengesizlikleri. bir yandan emek gelirlerindeki eşitsizlikleri, diğer yandan, servetin aşırı yoğunlaşmasının bir sonucu olarak, sermaye gelirlerindeki çok daha büyük eşitsizliklerden kaynaklanır. Kişi başına ortalama milli gelir, üretim ve milli gelirin genel düzeyinde hiçbir değişiklik yapmadan herkese eşit gelir dağıtılabilseydi, her bireyin eline ayda 2.500 avro geçerdi, manasına gelir.

Aynı şekilde, kişi başına özel servetin 180.000 avro ya da altı yıllık milli gelir seviyesinde olması, herkesin böyle bir sermayeye sahip olduğu anlamına gelmez. Birçok insan buna yakın bir sermayeye sahipken, bazıları da milyonlarca ya da on milyonlarca avro sermayeye sahiptir. Nüfusun büyük bölümü genellikle çok az servete, net olarak bir yıllık gelirden daha az bir servete, mesela banka hesabında birkaç haftalık ya da bir aylık gelire denk birkaç bin avroya sahiptir. Bazılarının serveti belki eksidedir, yani sahip oldukları malların değeri, borçlu oldukları meblağdan daha düşüktür. Buna karşılık, başkaları on ya da yirmi yıllık gelirlerine, hatta daha fazlasına karşılık gelen hatırı sayılır bir varlığa sahiptirler. Bir ülkedeki sermaye/gelir oranı, bize o ülkenin içindeki eşitsizliklere dair hiçbir şey söylemez. Ancak β oranı bir ülkenin sermayesinin toplam büyüklüğünü ölçer ve bu oranı analiz etmek, eşitsizliğin incelenmesi için gerekli ilk adımdır. II. Kısım’ın ana amacı da sermaye/gelir oranının ülkeler arasında ve tarih boyunca neden ve nasıl farklılaştığını anlamaya çalışmaktır.

Neticede günümüzde servetin aldığı somut biçimi herkese görünür kılmak için, gelişmiş ülkelerdeki sermaye birikiminin eşit iki parçaya ayrıldığını belirtmekte yarar var: İlk yarısını konut biçimindeki sermaye, diğer yarısını ise özel işletmeler ve kamu kurumları tarafından üretim için kullanılan sermaye oluşturur. Daha da basitleştirmek için şöyle söyleyelim: 2010 yılında gelişmiş ülkelerde yaşayan her bireyin ortalama yıllık kazancı 30.000 avro seviyesindedir ve yaklaşık 180.000 avroluk ortalama servete sahiptir; bu servetin 90.000 avrosu konut biçiminde, 90.000 avrosu da hisse, tahvil ve özel işletmelere ya da kamu kurumlarına yatırım olarak dönen tasarruf fonları ve diğer yatırımlar biçimindedir. Ülkeler arasında bunun ilginç varyasyonları vardır ki bunları gelecek bölümde ele alacağız. Ancak bu ilk aşamada akılda tutulması gereken, sermayenin birbirinden farklı iki parçaya ayrıldığıdır.

Kapitalizmin Birinci Temel Yasası: α = r x β

Artık kapitalizmin birinci temel yasasını, sermaye birikimini sermayenin gelir akışıyla ilişkilendiren yasayı ele alabiliriz. Sermaye/gelir oranı β, milli gelirin içinde sermaye gelirine düşen payla çok basit bir ilişki içindedir, bu payı aşağıdaki formülle α ile ifade ediyoruz:

α = r x β

Bu formülde r sermayenin ortalama getiri oranıdır. Örneğin, eğer β = %600 ve r =%5 ise α = r x β = %30’dur.

Diğer bir deyişle, eğer belli bir ülkede servet altı yıllık milli gelire denkse ve sermayenin ortalama getiri oranı yılda %5 ise, milli gelir içinde sermayenin payı %30 olacaktır.

α = r x β formülü basit bir formüldür. Tanım itibarıyla tüm ülkelerde ve tüm dönemler için uygulanabilir. Gereksiz bir yineleme gibi görülse de, bu formül kapitalizmin birinci temel yasası olarak kabul edilmelidir, zira kapitalist sistemin çözümlenmesi açısından en önemli üç kavram arasındaki basit ve şeffaf ilişkiyi yansıtır: sermaye/gelir oranı, sermayenin gelirdeki payı ve sermayenin getiri oranı.

Sermayenin getiri oranı birçok ekonomi teorisi açısından, özellikle de bununla birlikte kar oranının düşme eğiliminde olduğu tezini de –ilginç bir önseziyi barındıran, ancak haksız çıktığını göreceğimiz tarihsel bir öngörü- ileri süren Marksist analiz açısından temel bir kavramdır. Bu kavram tüm diğer teorilerde de eşit derecede önemli bir rol oynar. Her durumda, sermayenin getiri oranı, bir sermayenin bir yıl boyunca ne kadar kazandırdığının –bu gelirlerin hukuki biçimleri ne olursa olsun: kar, kira, kar payı (temettü), faiz, gayrimaddi hak ödemeleri, vs. – ölçüsüdür ve yatırılan sermayenin yüzdesi cinsinden ifade edilir. Dolayısıyla “kar oranı”ndan daha geniş, “faiz oranı”ndan ise çok daha geniş bir kavramdır, her ikisini de kapsar.

Tabii ki getiri oranı, hangi yatırım aracının kullanıldığına bağlı olacak büyük farklar gösterebilir. Bazı işletmelerin getiri oranları yılda % 10’un üstüne, hatta daha da yukarı çıkar, diğer işletmeler ise (getiri oranı eksidir ) zarar ederler. Hisse senetlerinin getiri oranı, birçok ülkede uzun vadede %7-8 arasındadır. Gayrimenkul ve tahvile yapılan yatırımların getirisi genellikle %3-4 ile sınırlı kalır; kamu borçlanması üzerindeki reel faiz oranı bile bazen bundan çok daha düşüktür.

α = r x β formülü, bu anlaşılmaz noktaları aydınlatmaz. Ancak bu üç göstergeyi nasıl ilişkilendirebileceğimizi gösterir ki tartışmaların çerçevesini çizmek için bu gereklidir.

Örneğin gelişmiş ülkelerde 2010’lu yıllarda, sermaye gelirleri (kar, faiz, kar payı, kira vs.) genel olarak milli gelirin %30’u civarındadır. %600 seviyesindeki bir servet/gelir oranı, sermayenin getiri oranının % 5 olduğuna işaret eder.

Daha somut bir ifadeyle, bugün zengin ülkelerde geçerli olan 30.000 avro civarındaki kişi başına milli gelir, aslında yaklaşık 21.000 avro emek geliri (%70) ve 9.000 avro sermaye geliri (%30) olarak ayrışır. Ülkede yaşayan her kişi yaklaşık 180.000 avro servete sahiptir ve yılda kişi başına düşen 9.000 avro sermaye geliri, sermayenin yıllık getiri oranının %5 olduğunu gösterir.

Bir kez daha söyleyelim, bunlar ortalama oranlardır: Bazıları yılda 9.000 avrodan daha fazla kazanırken, ev sahiplerine kira ve alacaklılarına faiz ödeyen başkalarının ise ellerine hiçbir şey geçmez. Bu durum ülkeden ülkeye de hatırı sayılır farklılıklar gösterebilir. Ayrıca, sermaye getirisinin aldığı payı ölçmek hem pratik hem de kavramsal açıdan zorluklar barındırır; zira genellikle emek ve sermaye paylarını kolaylıkla ayrıştıramadığımız gelir kategorileri –özellikle serbest meslek kazancı ya da “girişim” kazancı- vardır. Bazı durumlarda bu, yapılan karşılaştırmayı yanıltıcı kılar. Bu şartlar altında, sermayenin gelirden aldığı payı ölçmek için kullanılabilecek kusursuza en yakın yöntem, makul bir getiri ortalamasını sermaye/gelir oranına uygulamaktır. Bu hassas ve temel sorulara, kitabın devamında daha ayrıntılı bir biçimde geri döneceğiz. Şu aşamada, yukarıda verdiğimiz (β = %600, α = %30, r= %5) oranlar yararlı nirengi noktaları olarak kabul edilebilir.

Daha somut fikir oluşması için, tarım ülkelerinde toprağın ortalama getiri oranının da tipik biçimde %4-5 seviyesinde olduğunu belirtmemiz gerek. Jane Austen ve Honore de Balzac’ın romanlarında, araziden elde edilen –ya da devlet tahvilinden elde edilen– yıllık rantın yaklaşık olarak sermayenin %5’i civarında olması ya da sermayenin değerinin yirmi yıllık ranta denk gelmesi çok kanıksanmıştır, öyle ki bu çoğu zaman dile bile getirilmez. Dönemin her okuru, yıllık 50.000 franklık rant elde etmek için, 1 milyonluk sermayeye sahip olunması gerektiğini, pekala biliyordu. 19. yüzyıl romancılarına ve okurlarına göre, servet ve yıllık rant arasındaki ilişki aşikardı ve bu ölçekler yeri geldiğinde, eşanlamlı sözcüklermiş ya da iki ayrı dilde birbirlerini karşılayan sözcüklermiş gibi birbirlerinin yerine kullanılıyorlardı.

21. yüzyılın başına geldiğimizde, kabaca aynı gayrimenkul getirisiyle karşılaşıyoruz –yaklaşık %4-5 arasında; bu oran bazen, özellikle de fiyatın çok yükseldiği ancak kiraların onu tam anlamıyla izlemediği durumlarda biraz daha düşüktür. Örneğin, 2010’lu yılların başında, Paris’te 1 milyon avro değerindeki büyük bir apartman dairesi aylık 2.500 avrodan biraz daha fazla ya da yıllık bazda 30.000 avro civarında bir kira getirir, bu da ev sahibi açısından yılda yalnızca % 3 oranında getiri elde etmek anlamına gelir. Bu yine de yalnızca kendi emeğinin karşılığında aldığı ücretle geçinen bir kiracı için (iyi bir maaş aldığını umalım) oldukça yüksek bir rakamdır ve ev sahibi için de önemli bir gelirdir. Kötü haber şu –ya da iyi haber, bakış açınıza göre değişir: Bu durum her zaman böyle olagelmiştir ve böyle bir kira genellikle, servetin getiri oranı %4’e varana dek (bu örnekte aylık 3.000-3.500 avro ya da yıllık 40.000 avro kira) yükselmeye devam edecektir. Bu nedenle gelecekte bu kiracının kirasının artması olasıdır. Öte yandan bu yıllık kira getirisi, ev sahibi açısından nihayetinde uzun vadede elde edeceğini düşündüğü bir artı değer (fiyat artışının sağladığı sermaye kazancı) beklentisiyle telafi edilebilir. Çok daha küçük apartman dairelerinde de bazen bundan daha da yüksek getiriler görülür. 100.000 avro değerindeki bir apartman dairesi ayda 400 avro kira getirebilir, ki bu da yılda yaklaşık 5.000 avroya (%5) tekabül eder. Böyle bir mülkü alıp onun içinde yaşamayı tercih eden kişi, bu tutardaki bir kiradan tasarruf eder ve ona ayıracağı parayı da başka şekillerde kullanır, zira bu da bir getiri sayılır, yani aynı hesaba gelir.

Şirketlere yatırım yapmak için kullanılan sermaye söz konusu olduğunda –doğası itibarıyla daha riskli bir yatırım– ortalama getiri genellikle daha yüksektir. Farklı ülkelerdeki, borsaya kote şirketlerin borsa kapitalizasyonları genel olarak on iki-on beş yılın kârına, yani yıllık bazda –genellikle vergi öncesi- %6-8 arasında bir orana denk gelir.

α = r x β formülü, sermayenin büyüklüğünü hem bir ülke hem de tüm dünya seviyesinde incelememize izin verir. Aynı zamanda özel bir işletmenin hesaplarını incelemek için de kullanılabilir. Örneğin, 5 milyon avro büyüklüğünde bir sermaye kullanan (işyeri, teçhizat, makine) bir işletme düşünelim; bu işletme üretimden yılda 1 milyon avro değerinde bir hâsıla elde ediyor, bunun 600.000 avrosunu ücret ödemeleri, 400.000 avrosunu da kar olarak ayırıyor olsun. Bu işletmenin sermaye/üretim oranı, yani β = 5 (sermayesi beş yıllık toplam üretimine eşittir), sermayenin üretimdeki payı, yani c = %40 ve sermayenin getiri oranı, yani r = % 8’dir.

Daha küçük bir sermaye (3 milyon avro) kullanan bir şirket hayal edelim, aynı büyüklükte (1 milyon avro) bir hâsıla elde ediyor, ancak daha çok işgücü istihdam ediyor olsun (700.000 avro ücret ödemesi, 300.000 avro kar). Bu şirket için oranlar şöyle olacaktır: β = 3, α = %30, r = %10. Bu şirket diğerine kıyasla daha az sermaye yoğun üretim yapmaktadır, ancak çok daha kârlıdır (Sermayenin getiri oranı bariz biçimde daha yüksektir).

Tüm ülkelerde β, α ve r büyüklükleri işletmeden işletmeye değişir. Bazı sektörler diğerlerine göre daha sermaye yoğun sektörlerdir –metalürji ve enerji sektörlerinde sermayenin üretimdeki yoğunluğu tekstil re gıda sektöründe olduğundan yüksektir ya da imalat sektörü, hizmet sektöründen daha sermaye yoğun bir sektördür. Aynı sektördeki işletmeler arasında dikkat çekici farklar gözlemlenebilir, bu durum tercih ettikleri üretim teknolojisine ve piyasadaki konumlarına bağlıdır. Belli bir ülkede β, α ve r’nin ulaştığı seviyeler de bir yanda konut olarak kullanılan gayrimenkuller ve diğer yanda doğal kaynakların toplam sermayedeki payına bağlı olarak değişir.

α = r x β yasasının, bu üç büyüklüğün nasıl belirlendiğini ve özellikle de, bir ülkenin ne denli sermaye yoğun olduğunu ölçen sermaye/ gelir oranının ülke seviyesinde nasıl belirlendiğini göstermediğine vurgu yapmamız uygun olacaktır. Bu yönde ilerleyecek olursak, başka mekanizmalar, başka kavramlar ve özellikle de tasarruf, yatırım ve büyüme oranı gibi kavramları kullanmak zorunda kalacağız.

Bu da bizi kapitalizmin ikinci temel yasasına götürecek: Tasarruf oranı ne denli yüksek ve büyüme oranı ne denli düşükse, o ülkenin sermaye/gelir oranı, yani β’sı da o denli yüksektir. Bunu gelecek bölümlerde ele alacağız. α = r x β yasası bize şu aşamada sadece, sermaye/ gelir oranı (β), sermayenin payı (α ) ve getiri oranının (r) düzeyleri hangi ekonomik, sosyal ve politik güçler tarafından belirlenirse belirlensin, bu üç değişkenin birbirlerinden asla bağımsız olamayacağını göstermiş bulunuyor. Kavramsal açıdan özgürlüğün iki derecesi vardır, üç değil.

Ulusal Hesaplar: Topluma Dair Değişken Yorumlar

Üretim ve gelir; sermaye ve servet, sermaye/gelir oranı ve servet getiri oranı kavramlarını bu şekilde açıkladıktan sonra, bu soyut kavramların nasıl ölçüldüğünü ve bu ölçümlerin bize farklı ülkelerde zenginliğin paylaşımının tarihsel evrimi hakkında neler söyleyebileceğini daha ayrıntılı olarak incelemeye artık başlayabiliriz. Önce kısaca ulusal hesapların tarihindeki başlıca aşamaları özetleyecek, sonra da 18. yüzyıldan bu yana dünyada üretim ve gelirin paylaşımının geçirdiği dönüşümlerin ana hatlarının yanı sıra, demografik ve ekonomik büyüme oranlarının evrimini de anlatacağız. Bu evrim analizin devamında çok önemli bir rol oynayacak.

Giriş bölümünde zaten belirttiğimiz gibi, milli gelir ve milli sermayenin ölçülmesi konusundaki ilk girişimlerle 17. yüzyıl sonu ve 18. yüzyıl başında karşılaşıyoruz. 1700 civarında, İngiltere ve Fransa’da birçok münferit tahmin ortaya çıktı, görünen o ki birbirlerinden bağımsızlardı. Öncelikle İngiltere için tahminlerde bulunan William Petty (1664) ve Gregory King (1696), Fransa için tahminlerde bulunan Boisguillebert (1695) ve Vauban’ın (1707) çalışmalarından söz ediyorum. Bu tahminler yıllık milli gelir akışı kadar, milli sermaye birikimini de kapsıyorlardı. Özellikle, bu çalışmaların birincil amaçlarından biri, dönemin tarım ülkelerinde zenginliğin en önemli kaynağı addedilen arazilerin toplam değerini hesaplamak, sonra da bu toprağa dayalı serveti, tarımsal üretim ve toprak kirasıyla ilişkilendirmekti.

Bu yazarların, genelde vergi düzenini modemleştirme projesi görünümü altında, oldukça belirgin bir politik amaçla hareket ettiklerini de ilginç bir not olarak kaydetmek gerek. Krallığın milli gelir ve milli servetini hesaplamaktaki amaçları; tüm mülkler ve üretilmiş tüm zenginlikleri vergiye tabi kılmak ve bu vergileri herkese, en başta da –aristokrat olup olmadıklarına bakmadan– tüm toprak sahiplerine uygulamak koşuluyla, daha düşük oranlarla daha çok vergi tahsil edilebileceğini hükümdara göstermekti. Vauban’ın yayımladığı Projet de Dime Royale’de [Kraliyet Vergisi Projesi] bunu hedeflediği açıktır; ancak bu amaç, Boisguillebert ve Gregory King’in (William Perry’ninkilerde o kadar net değildir) yazılarında da açıkça görülebilir.

18. yüzyıl sonunda, özellikle de Fransız Devrimi döneminde bu tür ölçümler konusunda yeni girişimlerle karşılaşıyoruz; bunların başında da 1789 yılına dair tahminlerini içeren Richesse Territoriale du Royaume de France’ı 1791 yılında yayınlayan Lavoisier geliyor. Nitekim devrimden sonra kurulan, soyluların ayrıcalıklarına son verip, tüm mülklere vergi koyan yeni vergi sistemi büyük ölçüde, yeni vergilerden elde edilecek gelirlerin tahmin edilmesinde sıkça başvurulan bu çalışmadan etkilenmişti.

Ancak milli servet tahminleri asıl 19. yüzyılda çoğalır. Robert Giffen, İngiltere’nin milli sermaye birikimi hakkında yaptığı tahminleri 1870’li yıllardan 1900’lü yıllara kadar düzenli olarak güncelledi, bunları 1800-1810 yıllarında, başta Colquhoun olmak üzere, diğer yazarların yaptığı tahminlerle karşılaştırdı. Giffen, Napoleon savaşlarından bu yana İngiliz sanayi sermayesi kadar yabancı varlık birikiminin ulaştığı ve bu savaşların yol açtığı tüm kamu borçlarını kıyaslanamayacak bir şekilde aşan büyüklük karşısında şaşırmıştı. Aynı dönemde Fransa’da Alfred de Foville ve onun ardından Clémenet Colson tarafından “milli servet” ve “özel servet” tahminleri yayımlandı; bu iki yazar da özel sermaye birikiminde 19. yüzyılda kaydedilen dikkat çekici büyüme karşısında aynı şaşkınlığı yaşamışlardı. 1870-1914 arasında özel servetteki artış herkes için gözle görülebilir durumdaydı. Bu dönemin ekonomistleri açısından ise asıl problem bunu ölçmek, buna değer biçmek ve elbette bunu diğer ülkelerdekiyle kıyaslamaktı –Fransa/İngiltere rekabeti hep gündemdeydi. Birinci Dünya Savaşı’na dek servet birikimine dair tahminler, gelir ya da hâsıla akışına dair tahminlerden daha çok ilgi görmüştü ve İngiltere ile Fransa’da olduğu kadar, Almanya, ABD ve endüstriyel güce sahip diğer ülkelerde de servet birikimi tahminlerinin sayısı çok daha fazlaydı. Bu dönemde ekonomist olmak, her şeyden önce ülkesinin milli sermayesini tahmin edebilmek demekti: Bu neredeyse mesleğe giriş ayiniydi.

İki dünya savası arasındaki döneme gelinceye dek ulusal hesaplar yıllık bazda düzenlenmedi. Eskiden, örneğin 19. yüzyılda İngiltere’nin milli sermayesine dair Giffen’in yaptığı hesaplamalarda, genellikle aralarında on yıl kadar mesafe bulunan münferit yıllar hakkında tahminlerde bulunulurdu. 1930-1940 yıllarında temel istatistikî kaynakların iyileştirilmesi sayesinde, ilk yıllık milli gelir serileri erişilebilir hale geldi; bunlar genellikle 20. yüzyılın başına veya 19. yüzyıl sonuna dek uzanıyordu. Bu veriler, Kuznets ve Kendrick tarafından ABD için: Bowley ve Clark tarafından İngiltere için; Duge ve Bernonville tarafından da Fransa için düzenlenmişlerdi. Daha sonra, ikinci Dünya Savaşı’nın ertesinde, araştırmacıların yerini devlet istatistik kurumları aldı ve bu kurumlar, gayrisafi yurtiçi hâsıla ve milli gelir verilerini resmi yıllık seriler haline getirmeye ve yayımlamaya başladı. Bu resmi seriler günümüze dek gelmiştir. Birinci Dünya Savaşı öncesi dönemle karşılaştırdığımızda, bu serilerin odak noktasının tamamen değiştiğini görürüz. 1940-1950 yıllarından itibaren, öncelikli mesele 1930’lu yıllardaki krizin (Büyük Buhran) yarattığı travmalara çözüm bulmaktı; bu kriz sırasında, hükümetlerin elinde hâsıla düzeyine dair hiçbir güvenilir yıllık tahmin yoktu. Dolayısıyla ekonomik faaliyetlere az çok kılavuzluk edecek ve –üretim ve gelir akışı hakkındaki serilerin yıllık, hatta üç aylık olmasındaki ısrarın gerekçesi olarak- aynı felaketlerin yeniden ortaya çıkmasını önleyecek istatistikî ve politik araçlara ihtiyaç duyuluyordu. 1914 yılına dek çok revaçta olan milli servet birikimi tahminleri artık ikinci planda kalmıştı-ve özellikle de 1914-1945 arasındaki ekonomik ve politik kargaşa bu tahminlerden sonuç çıkarmayı zorlaştırmıştı. Özellikle de, gayrimenkul ve finansal aktiflerin fiyatları öyle düşük seviyelere inmişti ki özel sermaye tamamen yok olmuş gibi görünüyordu. 1950-1970 arasında, yeniden yapılanma döneminde ise asıl mesele, farklı sana yi kollarının üretiminde gerçekleşen devasa büyümeyi ölçmekti.

1990-2000 yıllarından itibaren, servet hesapları yeniden ön plana geçti. Herkes 21. yüzyıl başındaki servete dayalı kapitalizmi, 1950-1970 yılları arası dönemde kullanılan araçlarla doğru düzgün incelemenin pek mümkün olmadığının farkındaydı. Çeşitli gelişmiş ülkelerdeki istatistik kurumları, merkez bankalarıyla işbirliği içine girerek, yalnızca gelir ve üretim akışlarını değil, farklı kesimlerin elindeki aktif ve pasif birikimlerini de gösteren yıllık seriler oluşturmaya ve yayımlamaya başladılar. Bu servet hesapları oldukça kusurlu görünüyordu (mesela doğal sermaye ve çevreye verilen zararlar pek doğru şekilde hesaba katılmamıştı), ancak yalnızca üretim ve onun sınırsızca büyümesiyle ilgilenen savaş sonrası dönem hesaplarına kıyasla ciddi bir ilerleme göstermişlerdi. 18 Bu kitapta, zengin ülkelerde kişi başına ortalama servet ve sermaye/gelir oranını incelemek için bu resmi serilere başvuracağız.

Ulusal hesapların bu kısa tarihinden çıkarılabilecek bariz bir sonuç var: Ulusal hesaplar, her zaman belli bir çağın kaygılarını yansıtan, sürekli değişim içindeki toplumsal bir kurgudur. Bu göstergeler saplantıya dönüştürülmemelidir. Bir ülkede kişi başına milli gelirin 31.000 avro olduğunu söylediğimizde, bu sayının da matematiksel kesinliğe sahip bir gösterge olarak değil, diğer tüm iktisadi ve istatistikî veriler gibi bir tahmin, bir kurgu olarak değerlendirilmesi gerektiği açıktır. Söylenebilecek tek şey bunun elimizdeki en isabetli tahmin olduğudur. Ulusal hesaplar, bir ülkenin ekonomik faaliyetlerine dair tek sistematik ve tutarlı analiz çabasını oluştururlar. Ancak bu hesaplar bir araştırma aracı olarak sınırlı ve kusurlu olduğundan, son derece dağınık olan verileri bir araya getirip düzenlemenin bir yolu olarak değerlendirilmelidir. Günümüzde tüm gelişmiş ülkelerde ulusal hesaplar devletin istatistik kurumları ve merkez bankaları tarafından, birçok başka kaynak ve istatistikî araştırmanın yanında, finansal ve finansal olmayan kurumların bilanço ve hesap detaylarının toplanması ve karşılaştırılması suretiyle hazırlanmaktadır. Söz konusu verileri hazırlayanların, farklı kaynaklar arasındaki tutarsızlıkları saptamak ve mümkün olan en isabetli tahminlere erişmek için ellerinden geleni yapmadıklarını düşünmemiz için hiçbir sebep yok. Dikkatle ve eleştirel bir bakış açısıyla kullanılmaları ve hatalı ya da eksik verilerin (mesela vergi cennetleri söz konusu olduğunda) başka verilerle tamamlanması şartıyla, ulusal hesaplara dair veriler, gelir ve servetin küresel birikimini tahminde vazgeçilmez araçlar olarak kabul edilebilirler.

18. yüzyıldan 20. yüzyıl başına kadar çeşitli yazarlar tarafından yapılmış milli servet tahminlerini bir araya getirip titiz bir biçimde karşılaştırmak, tüm bunları 20. yüzyıl sonu ve 21. yüzyıl başına ait resmi servet hesaplarıyla ilişkilendirmek suretiyle sermaye/gelir oranının tarih içindeki değişimine dair tutarlı bir analiz gerçekleştirmenin mümkün olduğunu kitabın ll. Kısmında da göreceğiz. Bu tarihsel perspektif eksikliği dışında, resmi ulusal hesaplardaki önemli bir başka kısıt da, bu hesapların yapıları itibarıyla paylaşım ve eşitsizlik konularıyla değil, sadece toplam ve ortalama değerlerle ilgilenmeleridir (bu da kitabın III. Kısmının konusunu teşkil ediyor). Dolayısıyla, servet ve eşitsizlikler konusunda tarihsel anlamda eksikleri giderilen ulusal hesaplar, bu kitapta yer alan analizler açısından temel mahiyetteki verileri teşkil ediyorlar.

Üretimin Dünya Genelindeki Dağılımı

En azından 19. yüzyıl başından bu yana hakkında nispeten çok şey bilinen, üretimin küresel dağılımındaki değişimi incelemekle işe başlayalım. Daha önceki dönemler için tahminler pek isabetli değildir, ancak özellikle Maddison’ın tarihsel çalışmaları ve bu değişimin bütününün nispeten daha basit olması sayesinde ana hatlarına yine de göz atabiliriz.

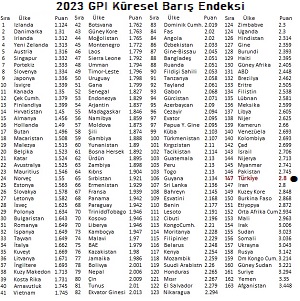

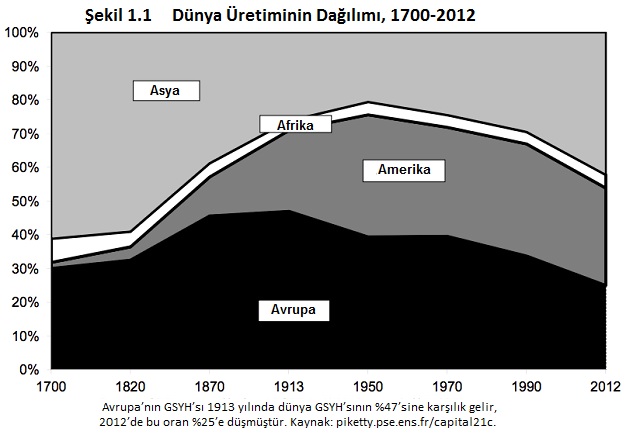

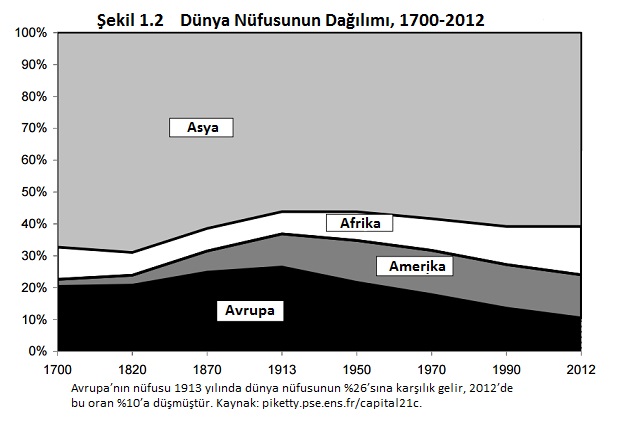

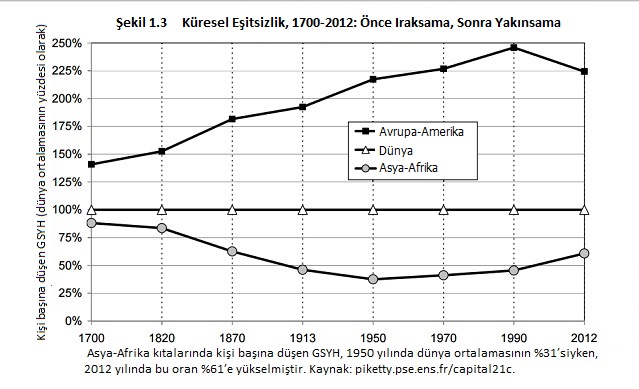

1900-1980 arasında dünyadaki mal ve hizmet üretiminin %70-80’i Avrupa ve Amerika’da yoğunlaşmıştı, bu da rakipsiz bir ekonomik hakimiyet anlamına geliyordu. 1970-1980 yıllarından bu yana bu oran düzenli olarak azaldı. 2010 yılında tam olarak %50’ye indi ki (yaklaşık olarak Avrupa %25, ABD %25) bu yaklaşık olarak 1860 yılındaki seviyedir. Görünüşe bakılırsa, daha da düşmeye devam edecektir ve 21. yüzyılın bir noktasında %20-30 seviyelerine kadar gerileyebilir, 19. yüzyıl başına kadar geçerli olan seviye budur ve Avrupa ile Amerika’nın dünya nüfusunda günümüze dek sahip olduğu ağırlıkla daha tutarlıdır (bkz. Şekil 1.1 ve 1.2).

Diğer bir deyişle, Avrupa ve Amerika’nın Sanayi Devrimi sırasında açtıkları mesafe, bu ülkelerin uzun süre üretim terazisinde nüfus bakımından ağırlıklarının iki üç katı fazla çekmelerini sağlamıştır: bunun tek nedeni, kişi başına üretimlerinin dünya ortalamasından iki üç kat daha fazla olmasıdır. Tüm işaretler, dünya seviyesinde kişi başına üretimdeki bu mesafenin artık kapandığını ve bir tür yakınsama evresine girdiğimizi göstermektedir. Ancak başka bir ülkeye yetişme olgusu pek de miadını tamamlamış sayılmaz (bkz. Şekil 1.3). Çin ve diğer ülkelerdeki ekonomik ya da politik geri dönüş ihtimalleri göz ardı edilemeyeceğinden, bunun tam olarak ne zaman sona ereceğini söylemek için henüz erkendir.

Kıtasal Bloklardan Bölgesel Bloklara

Bu genel şema iyi bilinmektedir, ancak birçok noktada detaylandırılması ve geliştirilmesi gerekmektedir. Öncelikle, Avrupa ve Amerika’nın “Batı Bloğu” çatısı altında toplanması sunumu kolaylaştırsa da, büyük ölçüde yapay bir toparlanma söz konusudur. Avrupa’nın dünya ekonomisindeki ağırlığı doruk noktasına (dünya GSYH’sinin yaklaşık %50’si) Birinci Dünya Savaşı’nın hemen öncesinde ulaşmıştır ve o dönemden bu yana da aralıksız olarak düşmektedir; Amerika ise zirveye (dünya GSYH’sinin %40’ı) 1950-1960 yıllarında çıkmıştır.

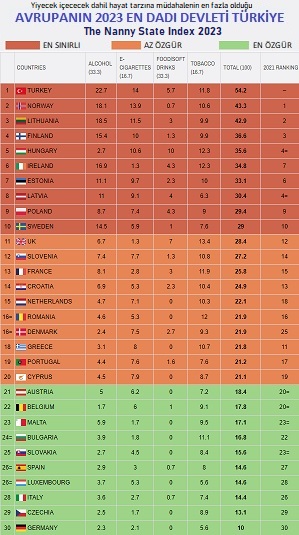

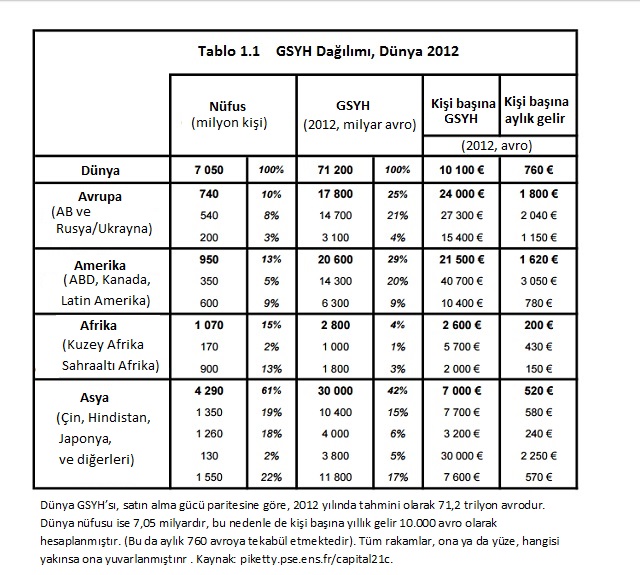

Diğer yandan, her iki kıta da çok eşitsiz iki alt bölgeye ayrılabilir: Aşırı gelişmiş bir merkez ve daha az gelişmiş bir çevre bölge. Genel anlamda, küresel eşitsizlik en doğru şekilde kıta düzeyinde değil, ancak bölge düzeyinde incelenebilir. 2012 yılında dünya GSYH’sının paylaşımını gösterdiğimiz Tablo 1.1’e bakıldığında bunun sebebi açıkça görülecektir. Tüm bu göstergeleri akılda tutmanın pek bir faydası olmasa da, bu temel büyüklük seviyelerine alışmakta da yarar var.

Dünya nüfusu 2012 yılı itibarıyla 7 milyar civarındadır ve GSYH toplamda 70 trilyon avronun biraz üzerindedir; buna göre kişi başına GSYH neredeyse tam 10.000 avrodur. Sermayenin yıpranma payı olan %10’u bundan düşer ve bunu 12’ye bölersek, kişi başına düşen aylık gelirin 760 avro olduğunu görürüz. Diğer bir deyişle, dünyadaki üretim ve gelirin tam bir eşitlik içinde paylaşılması söz konusu olsaydı, dünyada yaşayan her insan ayda 760 avro seviyesinde bir gelire sahip olacaktı.

Avrupa’nın yaklaşık 740 milyonluk nüfusunun 540 milyonu Avrupa Birliği’ne (AB) üye ülkelerde ikamet etmektedir ve bu nüfusta, kişi başına yıllık GSYH 27.000 avroyu geçmektedir. Söz konusu nüfusun Rusya ve Ukrayna’da yaşayan geri kalan 200 milyonu için ise, kişi başına yıllık GSYH 15.000 avro civarındadır ve bu oran, dünya ortalamasının %50 üstündedir. Avrupa Birliği ülkeleri arasındaki dağılım nispeten çeşitlidir: Eskiden Batı Avrupa olarak adlandırılan ülkelerde (Almanya, Fransa, İngiltere, İtalya ve İspanya) yaşayan 410 milyon açısından kişi başına ortalama gelir 31.000 avroya ulaşırken, eskiden Doğu Avrupa olarak adlandırılan ülkelerde yaşayan 130 milyonun geliri, Rusya ve Ukrayna’dan pek farklı değildir, ortalama 16.000 avro seviyesindedir.

Amerika da iki farklı bölgeye ayrılabilir ve bu bölgeler arasındaki eşitsizlik, Avrupa’nın merkez ve çevre ülkeleri arasındakinden çok daha büyüktür: Toplam 350 milyon nüfusa sahip ABD ve Kanada’da kişi başına gelir 40.000 avro iken, 600 milyon nüfusa sahip Latin Amerika’da kişi başına gelir 10.000 avrodur. Bu seviye neredeyse dünya ortalamasına eşittir.

Sahraaltı Afrika, 900 milyon nüfus ve toplam 1,8 trilyon avroya karşılık gelen bir GSYH (2 trilyon olan Fransa GSYH’sından daha az) ile dünyanın ekonomik açıdan en fakir bölgesini teşkil eder, kişi başına GSYH 2.000 avrodur. Hindistan’ın geliri bunun biraz üstündedir. Kuzey Afrika’nın durumu biraz daha iyidir. Çin ise daha da iyi durumdadır: 2012 yılında kişi başına 8.000 avroluk yıllık gelir seviyesiyle Çin dünya ortalamasının çok da altında değildir. Japonya’da kişi başına yıllık gelir, Avrupa’nın en zengin ülkelerindekiyle eşittir (yaklaşık 30.000 avro), ancak nüfusu Asya’nın toplam nüfusu içinde o kadar az kalmaktadır ki, Çin’in ortalamasına çok yakın olan kıta ortalaması üzerinde herhangi bir etkisi olmamaktadır.

Dünya Çapındaki Eşitsizlik: Aylık 150 Avrodan 3.000 Avroya

Özetleyecek olursak, dünya seviyesindeki eşitsizlik, kişi başına ortalama gelirin ayda 150-250 avro seviyesinde olduğu ülkeler (Sahraaltı Afrika ülkeleri ve Hindistan) ile, bunun 10-20 katına çıktığı, yani ayda 2.500-3.000 avro arasında olduğu ülkeleri (Batı Avrupa, Kuzey Amerika, Japonya) iki karşıt grup haline getirmektedir. Yaklaşık olarak Çin’in gelirinin seviyesinde olan dünya ortalaması aylık 600-800 avro civarındadır.

Bu seviyeler oldukça açıklayıcıdır ve akılda tutulmaları yararlıdır. Ama ihmal edilemeyecek bir hata payı içerdiklerini belirtmekte de fayda var: Ülkeler (veya farklı dönemler) arasındaki eşitsizlikleri ölçmek, verili ülkenin içindeki eşitsizlikleri ölçmekten her zaman daha zordur.

Mesela, bu noktaya dek hep yaptığımız gibi satın alma gücü pariteleri yerine, döviz kurlarını kullanmış olsaydık, dünyadaki eşitsizlik çok daha yüksek çıkardı. Bu iki kavramı anlamak için, önce avro/dolar kurunu ele alalım. 2012 yılında 1 avro, döviz piyasalarında ortalama 1,30 Amerikan doları değerindeydi. Yani 1.000 avro geliri olan bir Avrupalı, bankaya gidip onun karşılığında 1.300 Amerikan doları alabilirdi. Eğer bu parayı harcamak için Amerika’ya giderse, oradaki satın alma gücü de 1.300 Amerikan doları olacaktı. Ancak Avrupa’daki fiyatların Amerika’daki fiyatlardan %10 daha yüksek olduğunu gösteren “Uluslararası Karşılaştırma Programı” (ICP) araştırmaları neticesinde, eğer bu Avrupalı parasını Avrupa’da harcamaya kalkarsa satın alma gücü 1.200 Amerikan dolarına karşılık gelecekti. O zaman, “satın alma gücü paritesi’nin 1,2 dolar/avro olduğu söylenir ve Tablo 1.1’de, Amerika’nın GSYH’si avroya dönüştürülürken bu parite kullanılmıştır. Aynı şeyi tüm diğer ülkelere de uyguladık. Böylece, farklı ülkelerin GSYH göstergeleri, bu ülkelerin –kazancını yurtdışından ziyade yerleşik olduğu ülkede harcayan– kendi nüfuslarına gerçek anlamda sağladıkları satınaIma gücü temel alınarak karşılaştırılmış oldu.

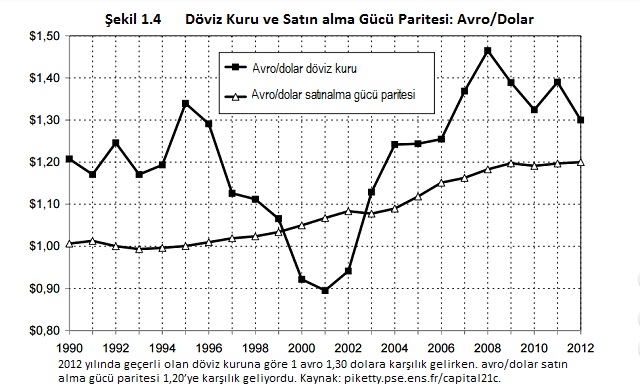

Satınalma gücü paritelerini kullanmanın diğer bir avantajı da prensipte döviz kurları kadar oynak olmamalarıdır. Aslında döviz kurları yalnızca farklı ülkelerin mal ve hizmet arzını ve talebini yansıtmaz, aynı zamanda uluslararası yatırımcıların yatırım stratejilerindeki ani değişimleri ve o ülkedeki politik, finansal istikrara yönelik değişken beklentileri de yansıtır; para politikasındaki beklenmedik değişiklikler de işin cabasıdır. Döviz kurları bu nedenle fazlasıyla oynak olabilir, bunu görmek için geçtiğimiz yirmi yıllık dönemde Amerikan dolarındaki büyük dalgalanmalara şöyle bir göz atmak yeter. Dolar/avro paritesi 1990’larda 1,30 iken, 2001’de 0,90’ın da altına inmiş, 2008’de yaklaşık 1,50’ye yükselmiş ve 2012 yılında yeniden 1,30’a gerilemiştir. Bu süre boyunca, satınalma gücü paritesi kabaca artmış, 1990’ların başında yaklaşık 1 dolar/avro iken, 2010’lu yılların başında ise 1,20 dolar/avroya kadar yükselmiştir (bkz. Şekil 1.4).

Gelgelelim, ICP araştırmalarına dâhil olan uluslararası kuruluşların tüm çabalarına rağmen, satınalma gücü paritesinin nispeten belirsizlikler taşıdığı, kıyaslanabilir gelişme seviyelerindeki ülkeler arasında bile %10, hatta daha yüksek oranda hata payı olduğunu kabul etmek zorundayız. Örneğin, erişilebilir en güncel araştırma, belli fiyatların (enerji, konut, otel ve restoran) Avrupa’da gerçekten de daha yüksek olduğunu göstermektedir, ancak başka fiyatlar (sağlık ve eğitim) ise bariz biçimde daha düşüktür. Resmi tahminler prensipte tüm fiyatları, her ülkede ortalama bütçede çeşitli mal ve hizmetlerin işgal ettikleri yerin ağırlığına göre ölçmektedir, ancak böyle hesaplamaların kesin olamayacağı, çok sayıdaki hizmette kalite farklılıklarının ölçülmesinin son derece zor olduğu da açıktır. Her durumda, tüm bu fiyat endekslerinin, toplumsal gerçekliğin farklı boyutlarını ölçtüğünün altını çizmeliyiz. Enerjinin fiyatı, enerji alanındaki satın alma gücünü (Amerika’da daha yüksektir), sağlığın fiyatı da sağlık alanındaki satın alma gücünü ölçer (Avrupa’da daha yüksektir). Ülkeler arası eşitsizliğin birçok boyutu vardır ve tek boyutlu bir tasnife kapı açacak tek bir parasal göstergeyle her şeyi özetleme iddiası taşımak, özellikle de ortalama gelirleri birbirlerine nispeten yakın olan ülkeler arasında yanıltıcı olacaktır.

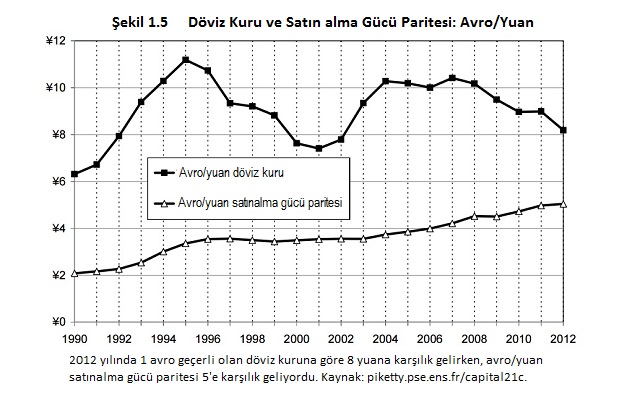

Daha yoksul ülkeler söz konusu olduğunda, satın alma gücü paritelerini kullanmak çok büyük düzeltiler yapmayı gerektirir: Asya’da olduğu gibi Afrika’ da da fiyat seviyesi zengin ülkelerden iki kat daha düşüktür, öyle ki karşılaştırmada döviz kuru yerine satın alma gücü paritesi kullanılırsa, GSYH kabaca iki katına çıkar. Bunun sebebi temelde, uluslararası olarak alınıp satılmayan, yoksul ülkelerde üretilmesi daha kolay olan mal ve hizmetlerin fiyatlarının düşük olmasından kaynaklanır, zira bu üretim (nispeten daha az bulunan) nitelikli emek ve sermayeden çok, (bu ülkelerde daha kolay erişilen bir üretim faktörü olan) niteliksiz emeğin yoğun olduğu bir üretimdir. Genel olarak ülke yoksullaştıkça, düzelti de artar: 2012 yılında Çin için kullanılan düzelti katsayısı 1,6 Hindistan için ise 2,5 idi. Şu anda döviz piyasalarında 1 avro, 8 yuan etmektedir, ancak satın alma gücü paritesi sadece 5 yuandır. Çin büyüdükçe ve yuan yeniden değerlendikçe bu sapma küçülmektedir (bkz. Grafik 1.5). Maddison’ın da aralarında bulunduğu bazı yazarlar bunun yanı sıra, sapmanın göründüğü kadar küçük olmayabileceğini ve resmi istatistiklerin Çin’in GSYH’sini gerçekte olduğundan daha az gösterdiklerini de hesaba katmışlardı.

Döviz kurları ve satın alma gücü paritelerinin taşıdığı belirsizlikler yüzünden, yukarıda gösterdiğimiz aylık ortalama gelirler (en yoksul ülkeler için 150-250 avro, gelişmekte olan ülkeler için 600-800 avro ve en zengin ülkeler için 2.500-3.000 avro), matematiksel birer gerçek olarak değil, yalnızca yaklaşık büyüklük seviyeleri olarak ele alınmalıdır. Mesela, 2012’de zengin ülkelerin (Avrupa Birliği, ABD, Kanada, Japonya) dünyanın gelirindeki payı, satın alma gücü paritesini kullanırsak %46, döviz kurlarını kullanırsak %57 çıkar. “Hakikat” bu iki göstergenin arasında bir yerlerdedir ve muhtemelen ilkine daha yakındır. Ancak bu, ne göstergeleri, ne de zengin ülkelerin dünya gelirinden aldığı payın 1970-1980 yıllarından bu yana düzenli olarak düşmekte olduğu gerçeğini değiştirir. Hangi yöntem kullanılırsa kullanılsın, dünya zengin ve yoksul ülkelerin gelirlerinin birbirine yaklaştığı bir evreye girmiş bulunmaktadır.

Dünya Genelinde Gelir Dağılımı Üretim Dağılımından Daha Eşitsizdir

Açıklamamızı sadeleştirmek için bu noktaya kadar her kıta ya da bölge grubunun milli gelirinin yerel üretimle bir olduğunu varsaydık: Tablo 1.1’de gösterilen aylık gelirler, basitçe GSYH’dan (sermayenin yıpranma payı olan) % 10 düşüldükten sonra, bu tutarın on ikiye bölünmesi ile elde edilmişti.

Gelir ve üretim arasındaki bu eşitlik, gerçekte bir ulus ya da kıta değil, yalnızca dünya geneli için geçerlidir. Genel anlamda, dünyadaki gelir dağılımı, üretimin dağılımından daha eşitsizdir, zira kişi başına üretimin en yüksek seviyede olduğu ülkeler aynı zamanda diğer ülkelerin sermayesinin bir bölümünü de elinde bulundurma eğilimi gösteren ülkelerdir; dolayısıyla kişi başına üretimin en düşük olduğu ülkelerdeki sermayenin getirisinden gelen pozitif bir nakit akışından da nasiplenirler. Diğer bir deyişle, zengin ülkeler çifte zengindir: Hem yurtiçinde fazla üretir, hem de yurtdışında fazla yatırım yaparlar, dolayısıyla da kişi başına milli gelir; kişi başına üretimden daha fazladır –yoksul ülkelerde ise bun un tam tersi geçerlidir.

Mesela, başlıca gelişmiş ülkeler (ABD, Japonya, Almanya, Fransa, İngiltere) günümüzde yurtiçi hâsılalarından biraz daha yüksek bir milli gelire sahiptirler. Daha önce de belirttiğimiz üzere, yurtdışı kaynaklı net gelirler sıfırın az üstünde olurlar ve bu ülkelerdeki yaşam standardını radikal biçimde etkilemezler: Bu gelirler ABD, Fransa ve İngiltere’de yurtiçi hâsılanın yaklaşık % 1-2’si tutarında bir ilave oluştururlar, Japonya ve Almanya’da ise bu oran %2-3’e çıkar. Bu yine de, özellikle bu son iki ülke açısından milli geliri tamamlayıcı ve ihmal edilmesi olanaksız bir unsurdur; Japonya ve Almanya, geçtiğimiz yıllarda ticaret fazlaları sayesinde önemli sermaye birikimleri sağlamışlardır, bugün de kayda değer bir getiri elde etmektedirler.

En zengin ülkeleri bir kenara bırakıp, kıtaları birer bütün olarak incelemeye başlarsak, her birinin durumunun dengeye oldukça yakın olduğunu görürüz. Amerika’da ve Asya’da olduğu gibi Avrupa’da da en zengin ülkeler –genellikle kıtanın kuzeyinde yer alırlar– sermayeden elde edilen artı bir nakit akışına sahiptirler, ama bu kısmen kıtadaki diğer ülkelerden –genellikle daha güney ya da doğuda yer alırlar– dışarıya doğru ters yöndeki akışla sıfırlanır: Öyle ki kıta düzeyinde, toplam gelir neredeyse toplam üretime eşittir, aralarındaki fark genellikle % 0,5’i geçmez.

Denge durumunda olmayan tek kıta, yapısal olarak diğer kıtaların elindeki Afrika’dır. Somut bir şekilde ifade edecek olursak, Birleşmiş Milletler ve diğer uluslararası kuruluşlar (Dünya Bankası, Uluslararası Para Fonu) tarafından 1970’ten beri her yıl yayımlanan ödemeler dengesi verilerine göre, Afrika kıtasında yaşayanların sahip olduğu milli gelir; kıtanın üretiminden sistematik olarak % 5 oranında daha düşüktür (bazı ülkelerde bu oran % 10’u geçer). Üretimde sermayenin payının %30 seviyesinde olması da, Afrika kıtasındaki sermayenin neredeyse %20’sine yabancıların sahip olduğunu gösterir. Bu bölümün başında söz ettiğimiz Marikana platin madenindeki Londralı hissedarlar da bunun bir örneğidir.

Bu rakamın pratikte ne anlama geldiğini bilmekte fayda var. Yabancı yatırımcılar, servetin bazı unsurlarına (mesela konut olarak kullanılan gayrimenkul ya da tarım sermayesi) nadiren sahip olduklarına göre, bu, Afrika’daki imalat sanayisi sermayesinde yabancıların payının %40-50’nin üzerinde olduğunu gösterir; hatta bazı sektörlerde bu oran daha da yüksektir. Ödemeler dengesine ilişkin resmi verilerde birçok hata olabilir –buna geri döneceğiz; ancak bu durumun günümüz Afrika’sına dair önemli bir gerçeklik olduğu tartışma götürmez.

Zamanda geriye gidersek, bundan daha dikkat çekici uluslararası dengesizliklerle karşılaşırız. Birinci Dünya Savaşı’nın arifesinde, dünyanın en büyük yatırımcısı olan İngiltere’nin milli geliri yurtiçi hâsıladan kabaca % 10 daha fazlaydı. Bu fark, dünyanın ikinci büyük sömürgeci gücü ve yatırımcısı olan Fransa’da %5’ten fazlaydı ve sömürge imparatorluğu pek dikkate değer olmasa da, endüstriyel gelişmesi sayesinde dünyanın geri kalanından büyük paylar alan Almanya’da da oran buna yakındı. İngiltere, Fransa ve Almanya kaynaklı yatırımların bir kısmı diğer Avrupa ülkeleri ya da Amerika’da değerlendirilirken, bir kısmı da Asya ve Afrika’ya gitmişti. Toplamda, Avrupalı devletlerin 1913 yılında Asya ve Afrika’daki yerel sermayenin üçte biri ile yarısı arasında bir bölümüne, sanayi sermayesinin ise dörtte üçünden fazlasına sahip olduğunu tahmin edebiliriz.

Ülkeler Arasındaki Yakınsamayı Hangi Kuvvetler Sağlıyor?

Genelde, zengin ülkelerin yoksul ülkelerde pay sahibi olduğu bu işleyişin, yakınsama bakımından olumlu etkileri olabilir. Eğer zengin ülkeler ilave bir konut inşa etmek ya da fabrikalarına yeni makineler eklemek gibi büyük bir ihtiyacı artık duymadıkları bir noktada tasarruf ve sermaye bolluğu yaşıyorlarsa (sermayenin “marjinal verimliliği” dediğimiz, sermayeye eklenen yeni birimin sağladığı ilave üretim, “marjda” çok düşükse), yurtiçi tasarrufların bir kısmını topluca yoksul ülkelerde yatırıma dönüştürmek büyük verim sağlayabilir. Dolayısıyla, zengin ülkeler –ya da en azından harcanabilecek sermayeye sahip olan ülkelerde yaşayanlar- yurtdışına yatırım yapmak suretiyle yüksek bir getiri elde ederler ve yoksul ülkeler de üretim konusundaki geri kalmışlıklarını telafi etme imkânı bulabilirler. Sermayenin serbest dolaşımına ve sermayenin marjinal verimliliğinin dünya genelinde eşit duruma gelmesine da yanan bu mekanizma, klasik ekonomi teorisine göre, zengin ve yoksul ülkeler arasında bir yakınsamayı, piyasa güçleri ve rekabet aracılığıyla da eşitsizliklerin nihayetinde azalmasını sağlamalıdır.

Bu iyimser teorinin iki zayıf noktası vardır. İlki, tamamen mantık çerçevesinden bakıldığında, bu işleyiş dünya düzeyinde kişi başına gelirlerde herhangi bir yakınsamayı kesinlikle garanti etmez. En iyi durumda, kişi başına üretimlerde yakınsama etkisi yaratabilir –ki bu da sermayenin tam (kusursuz) bir dolaşıma sahip olmasını ve daha da önemlisi ülkeler arasında işgücünün becerileri ve beşeri sermaye konusunda tam bir eşitlik olmasını gerektirir, ancak bu koşulların sağlanması pek kolay değildir. Ancak her durumda, üretimdeki bu nihai yakınsama gelirdeki bir yakınsamaya işaret etmez. Bir kere yatırımlar yapıldıktan sonra, zengin ülkelerin yoksul ülkelere kalıcı bir biçimde sahip olmayı sürdürmeleri tamamen olanaklı hale gelir ve neticede de aldıkları paylar devasa boyutlara ulaşabilir. Bu yüzden de zengin ülkelerde kişi başına milli gelir, kendi vatandaşlarının ürettiğinden oldukça büyük bir payı yabancılara ödemek zorunda kalan yoksul ülkelerdekinden daha yüksek olmayı kalıcı bir biçimde sürdürür (Afrika’da uzun yıllar boyunca olduğu gibi). Böyle bir durumun hangi boyutlarda ortaya çıkabileceğini saptamak için, yoksul ülkelerin zengin ülkelere geri ödemek zorunda oldukları sermaye getiri oranını ve her iki tarafın büyüme oranlarını karşılaştırmamız gerektiğini göreceğiz. Bu yönde ilerlemek için, her şeyden önce belli bir ülkedeki sermaye/gelir oranının dinamiklerini iyice kavramamız gerekir.

Ondan sonra, tarihsel bir açıdan baktığımızda, ülkeler arasındaki yakınsamayı sağlayanın sermayenin akışkanlığına dayalı bu işleyiş olmadığını, en azından bu konuda başlıca faktörlerden biri olmadığını fark ederiz. En gelişmiş ülkelerle arayı kapatacak bir gidişata sahip Asya ülkelerinin hiçbiri –ister geçmişteki Japonya, Kore ya da Tayvan, ister bugünün Çin’i olsun– büyük yabancı yatırımlardan istifade etmemiştir. Temelde, bu ülkelerin hepsi ihtiyaç duydukları fiziki ve daha da önemlisi beşeri sermaye yatırımlarını –eğitim ve formasyonun genel seviyesinin yükseltilmesi– kendileri yapmıştır; günümüzdeki tüm araştırmalar uzun vadeli ekonomik büyüme açısından asıl etkenin beşeri sermayeye yapılan yatırımlar olduğunu göstermektedir. Buna karşılık, başka ülkelere ait durumdaki ülkelerde, ister sömürgecilik döneminde isterse de günümüz Afrika’sında olsun, bu konuda daha başarısız olunduğunu görüyoruz, bunun nedeni ise, özellikle yeterince verimli olmayan uzmanlaşmalar ve kronikleşmiş politik istikrarsızlıktır.

Bu istikrarsızlığın kısmen gerekçesi olarak düşünülebilecek şeylerden biri şudur: Bir ülkedeki varlıklar, büyük sayıda yabancı servet sahibinin elindeyse, bu toplumun kamulaştırma talepleri sürekli tekrarlanır ve bu istek neredeyse bastırılamaz duruma gelir. Diğer politik aktörler de, yatırım ve kalkınmanın ancak ilk mülkiyet haklarının koşulsuz korunması durumunda söz konusu olabileceği yanıtını verirler. Dolayısıyla bu ülke kendini sonu gelmeyen devrimci hükümet (vatandaşlarının mevcut yaşam koşullarını iyileştirmek konusunda genellikle sınırlı bir başarıya sahip) değişimleri içinde bulur ve mevcut mülk sahiplerini koruyan hükümetler de, bir sonraki devrim ya da darbe için zemin hazırlamış olurlar. Sermayenin mülkiyetindeki eşitsizliğin tek bir ulusa mensup insanların bulunduğu bir toplulukta bile kabul edilmesi ve huzur içinde sürdürülmesi zaten zor bir şeydir. Uluslararası açıdan ise bu neredeyse (sömürgeci tipte politik bir egemenlik dışında) imkânsızdır.

Görülüyor ki, uluslararası katılımlar kendi içinde olumsuz değildir: Otarşi asla refah getirmemiştir. Asya ülkelerinin diğer ülkelerle arayı ekonomik açıdan kapatma konusunda uluslararası açılımlardan istifade ettikleri aşikârdır. Ancak daha çok mal ve hizmetlerin serbest ticaretinden ve uluslararası ticaretin avantajlı koşullarından istifade ederken, sermayenin serbest dolaşımından ise çok daha az fayda görmüşlerdir. Örneğin Çin’de sermaye kontrolü hâlâ yapılmaktadır; Yabancılar ülkeye diledikleri gibi yatırım yapamazlar, ancak bu sermaye birikimine hiçbir şekilde engel olmaz, zira ülke içi tasarruflar bu birikimi sağlamak açısından büyük ölçüde yeterlidir. Kore ya da Tayvan gibi Japonya da kendi yatırımlarını kendi tasarruflarıyla finanse etmiştir. Mevcut araştırmalar aynı zamanda, serbest ticaretten elde edilen kazançların büyük kısmının bilginin yaygınlaşmasından ve ekonominin dışa açılmasının getirdiği dinamik verimlilikten doğduğunu göstermektedir; uzmanlaşmayla bağlantılı statik kazançlar ise nispeten çok daha düşük düzeydedir.

Bu yazının tamamı yazarın 21. yüzyılda kapital isimli eserinin birinci bölümünden alınmıştır.

Özetleyecek olursak, tarihsel tecrübe, ülkeler arasında yakınsama sağlayan esas mekanizmanın, yurtiçinde olduğu gibi uluslararası seviyede de bilginin yaygınlaşması olduğunu gösteriyor. Diğer bir deyişle yoksullar zenginlerle aralarındaki mesafeyi, zenginlerin mülkü olarak değil, aynı teknolojik bilgi, beceri ve eğitimi edinmeleri sayesinde kapatabilirler. Bilginin yayılım süreci de gökten düşmez: Buna hız kazandıran çoğu zaman uluslararası ve ticari dışa açıklıktır (dışa kapalı ekonomiler teknoloji transferini teşvik etmez). Her şeyden önemlisi bu süreç, o ülkenin kendi nüfusunun eğitimine büyük çapta yatırımlar yapmasını sağlayacak finansmanı bulma, kamu kurumlarını seferber edebilme kapasitesine ve çeşidi aktörlere öngörülebilir bir yasal çerçeve güvencesini sunabilmesine bağlıdır. Demek ki bilginin yayılma süreci, aslında meşru ve etkin bir hükümetin kurulması sürecine bağlıdır. Dünyadaki büyümenin ve ülkeler arasındaki eşitsizliklerin tarih içinde geçirdiği değişimlerden çıkarılabilecek belli başlı derslerin özeti budur.

Tweet Yap

Tweet Yap Digg yap

Digg yap delicious kaydet

delicious kaydet Stumble yap

Stumble yap